Los anuncios de tarifas y reglas afectan el lado de la oferta del mercado

Onthispage

A fines de septiembre, el gobierno de EE. UU. anunció dos medidas con impactos potenciales en la industria de camiones de América del Norte: reglas provisionales sobre licencias de conducir comerciales (CDL) no domiciliadas y aranceles propuestos sobre las importaciones de camiones pesados.

La regla final provisional del DOT, basada en una auditoría del Departamento de Transporte (DOT) de 2025, marca un endurecimiento de la emisión de CDL no domiciliada, con el objetivo de mejorar la seguridad vial después de fallas de cumplimiento y múltiples accidentes fatales. Con efecto inmediato, los estados deben pausar la emisión de estas licencias hasta que cumplan con los nuevos estándares, que restringen la elegibilidad a titulares de visas específicas basadas en el empleo (H-2A, H-2B, E-2) y requieren renovaciones anuales en persona vinculadas a la verificación del estado migratorio.

Según el informe del DOT, alrededor de 194,000 titulares actuales de CDL no domiciliados se verán afectados en los próximos dos años a medida que los titulares de licencias actuales soliciten renovaciones. En 2025, solo unas 6,000 personas trabajan con las visas basadas en el empleo enumeradas en la regla. Si bien el impacto no será inmediato, estos cambios, combinados con otras acciones de cumplimiento, reducirán gradualmente la oferta de conductores, lo que obligará al transportador a adaptar las estrategias de contratación y cumplimiento.

La regla subraya el enfoque de la FMCSA en la seguridad, la protección y la responsabilidad, lo que indica un cambio estructural a largo plazo en la forma en que los conductores extranjeros participan en el mercado de camiones de EE. UU. y podría agregar presión al alza sobre las tarifas de transporte con el tiempo.

Mientras tanto, Estados Unidos anunció un nuevo arancel del 25% sobre las importaciones de camiones pesados, a partir del 1 de octubre de 2025, lo que se suma a la cantidad de complicaciones que los fabricantes de equipos originales (OEM) están navegando. Los fabricantes de equipos originales, que gestionan activamente los aranceles existentes sobre el acero y el aluminio, están luchando por calcular la cantidad de material que se verá afectado por esos aranceles y han estado haciendo todo lo posible para mitigar los impactos en los costos.

Los esfuerzos para diversificar el abastecimiento han sido un desafío en medio de las cambiantes políticas comerciales. Además, todavía existe incertidumbre sobre si estos nuevos aranceles para camiones pesados conllevarán una exención del T-MEC y si habrá cambios en la decisión final sobre los estándares de emisiones de la EPA para 2027. Esto se produce cuando las ventas de camiones de Clase 8 han bajado un 12% año tras año (a/a) y los pedidos han bajado un 5% debido a las dificultades del mercado de carga.

Los concesionarios han mencionado negociar con los OEM sobre quién absorberá los costos arancelarios, pero con un mercado de carga suave y una amplia oferta de camiones, los OEM tienen una capacidad limitada para transferir los costos a los compradores. Los costos más altos de camiones y piezas podrían llevar al transportador a retrasar nuevas compras, aumentar los gastos de mantenimiento y, finalmente, aumentar las barreras de entrada. Con el tiempo, esto podría reducir la capacidad y aumentar los costos operativos que ya han aumentado a un ritmo significativo en los últimos cinco años.

En resumen, el impacto a corto plazo es probablemente mínimo. Sin embargo, el efecto combinado a lo largo del tiempo de los cambios regulatorios y de aplicación, los aranceles y las condiciones generales del mercado podrían comenzar a crear presión en el mercado, posiblemente en la segunda mitad de 2026.

Mercado al contado de EE. UU.

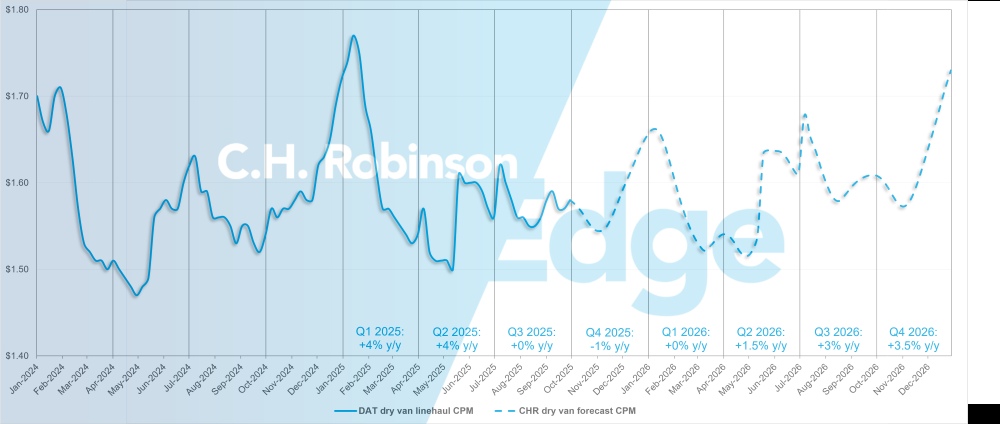

Pronóstico del mercado al contado de EE. UU.: Carga de camión de furgoneta seca

El pronóstico de costo por milla de la camioneta seca de C.H. Robinson para 2025 se mantiene en +2% interanual, mientras que el pronóstico para 2026 también se mantiene en +2% interanual. Si bien en años "normales", el pico de carga navideña del cuarto trimestre es un fuerte aumento, muchos minoristas informan que este año están observando un aumento más moderado a lo largo de la temporada. Las cadenas medianas se están moviendo hacia órdenes de compra "bajo demanda" y almacenando cantidades más pequeñas cuando es necesario, lo que resulta en un impulso de inventario más reactivo en lugar de una acumulación proactiva a gran escala.

Pronóstico de carga de camiones secos del mercado al contado de C.H. Robinson

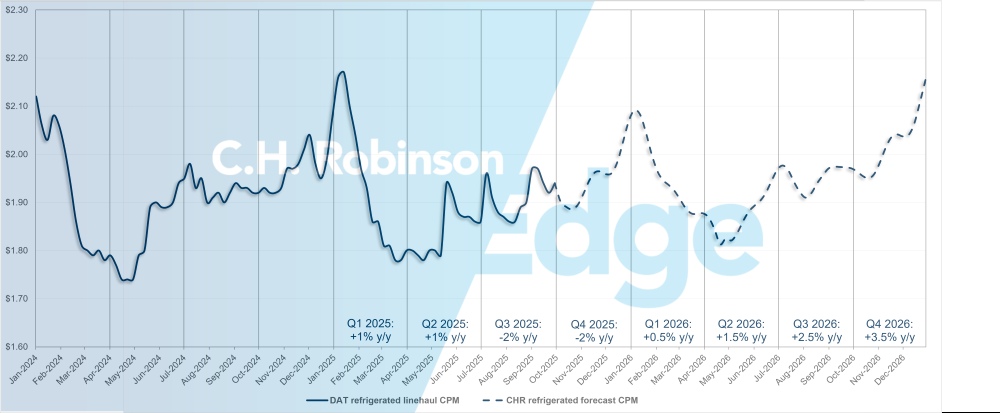

Pronóstico del mercado al contado de EE. UU.: Camión refrigerado

El pronóstico de costo por milla de las camionetas refrigeradas C.H. Robinson para 2025 se mantiene en -1% interanual, mientras que el pronóstico para 2026 se mantiene en +2% interanual.

Pronóstico de carga de camiones refrigerados del mercado al contado de C.H. Robinson

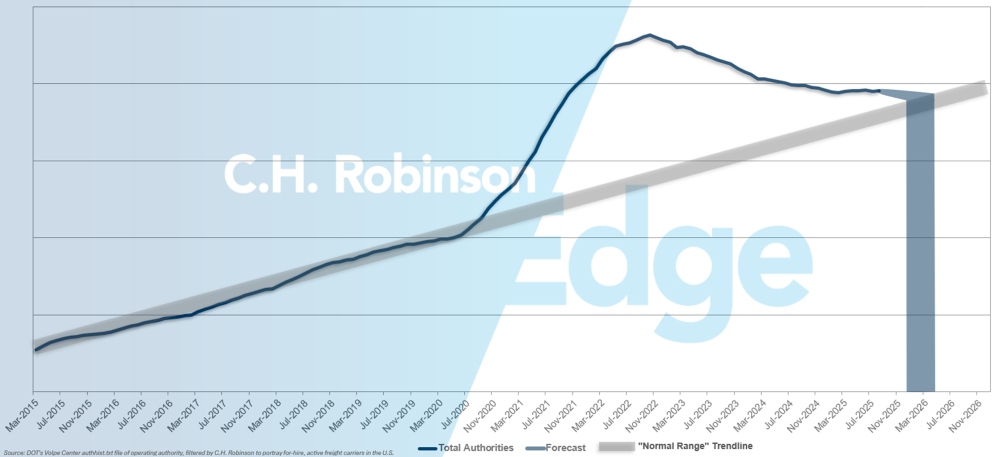

Pronóstico de las autoridades de transporte de alquiler

Cada mes, los transportadores continúan cerrando debido al desafiante entorno de carga. Esto se ha equilibrado principalmente con el número de nuevos participantes en el mercado. El efecto neto es una población de transportadores que disminuye lentamente. Si continúa el ritmo actual de desgaste de los transportadores de EE. UU., los recuentos de autoridades de transportadores volverían a niveles históricos a principios de 2026, posiblemente más tarde.

Pronóstico de transportadores de alquiler

Entorno de carga completa por contrato

Los siguientes conocimientos se derivan de C.H. Robinson Managed Solutions™, que atiende a una gran cartera de clientes en diversas industrias.

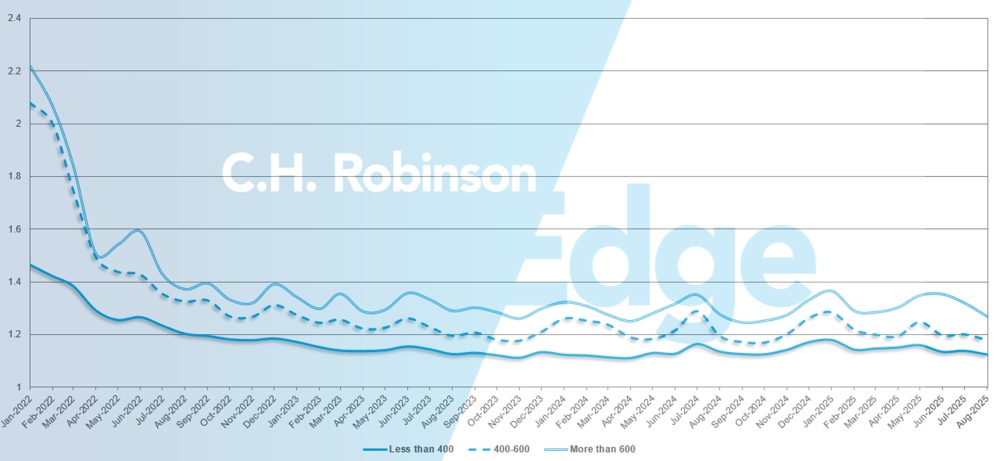

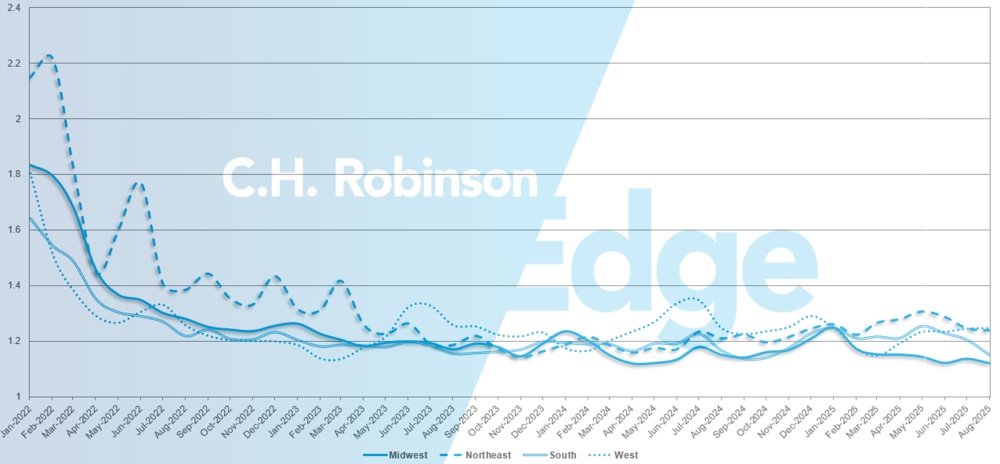

La profundidad de la guía de ruta (RGD) es un indicador de hasta dónde debe llegar un remitente en sus estrategias de respaldo cuando el proveedor de servicios de transporte adjudicado rechaza una oferta. Como se muestra en el siguiente gráfico, el RGD se ha mantenido plano en un nivel históricamente bajo durante aproximadamente dos años.

Para el mes de agosto, la profundidad de la guía de ruta en todos los envíos de América del Norte fue de 1,18, una mejora en comparación con el mes anterior de 1,20.

Desde el punto de vista del kilometraje, los trayectos largos de más de 600 millas tuvieron una profundidad de guía de ruta de 1,27 en agosto, que es mejor en comparación con el mes anterior de julio de 2025, con 1,32, y mejor en comparación con agosto de 2024, que fue de 1,28. La tendencia de los recorridos más cortos de menos de 400 millas es similar. La profundidad de la guía de ruta para agosto de 2025 en estos recorridos más cortos fue de 1,12, que es ligeramente mejor que el mes anterior de 1,14 y mejor que agosto de 2024 en 1,13.

Métricas de profundidad de la guía de ruta de América del Norte: por longitud de recorrido

Geográficamente, el oeste experimentó el cambio más pequeño de todas las regiones, sin cambiar con respecto al mes anterior, mientras que el sur experimentó el cambio más grande con un -5%. La profundidad de la guía de ruta aún se mantiene en niveles bajos entre 1,12 y 1,25 para todas las regiones.

Métricas de profundidad de la guía de ruta de EE. UU.: Por región

Carga refrigerada de camión completo

Costa este de Estados Unidos

El sureste sigue siendo una de las regiones más suaves del país. Con una amplia capacidad disponible, hay pocas dificultades para asegurar camiones, incluso en carga en el mismo día. Florida y Georgia, en particular, continúan viendo un exceso de capacidad, lo que mantiene las tarifas de salida moderadas. Sin embargo, lo contrario es cierto para el transporte de mercancías que se dirige a estos mercados. Los carriles de entrada, especialmente en Florida, siguen siendo relativamente costosos y difíciles de cubrir, ya que los transportadores son reacios a comprometer equipos en mercados tan desequilibrados. De cara al futuro, se espera que las condiciones en el sureste se mantengan suaves y estables hasta octubre, proporcionando a los transportistas condiciones de compra favorables para los movimientos salientes.

El noreste cuenta una historia diferente. Si bien la capacidad general ha sido relativamente estable, la cobertura en el mismo día se está volviendo más difícil en ciertos bolsillos, particularmente para la carga que se mueve hacia el sur hacia Florida. Es importante destacar que las señales del mercado sugieren que la capacidad en el noreste probablemente alcanzó su punto máximo a fines de septiembre. Se espera que las tasas en octubre se mantengan en los niveles elevados actuales, que están ampliamente cerca de los más altos vistos en 2025 para la región. Los transportistas que mueven carga fuera del noreste deben planificar una presión persistente durante todo el mes, ya que la demanda y la dinámica estacional ejercen presión.

Centro de los Estados Unidos

En el norte del Medio Oeste, la capacidad se redujo en septiembre y las tasas han seguido una trayectoria ascendente en octubre. Michigan ha sido notablemente más ajustado que el resto de la región, mientras que Dakota del Sur continúa viendo una capacidad irregular que puede hacer que la cobertura sea inconsistente. En general, el norte del Medio Oeste está reflejando la dinámica observada en todo el norte, con volúmenes elevados que mantienen las tasas en niveles más altos que a principios de año. Se espera que estas condiciones persistan hasta octubre, lo que lo convierte en uno de los plazos más caros para la carga saliente en la región.

En contraste, el centro y el sur del Medio Oeste siguen siendo más equilibrados. Illinois está experimentando en gran medida un problema de tarifas en lugar de una verdadera limitación de capacidad, mientras que Arkansas y Missouri están viendo solo tarifas ligeramente infladas con camiones aún accesibles. Más al sur, Dallas parece estar suavizándose a medida que la demanda se desacelera y la capacidad en el sur de Texas sigue estando disponible. En general, se espera que el centro y el sur del Medio Oeste mantengan condiciones relativamente estables hasta octubre, ofreciendo a los transportistas un entorno más favorable en comparación con los estados del norte.

Costa Oeste de los Estados Unidos

Los costos de flete dentro de California han disminuido a medida que disminuye la demanda de productos de temporada, particularmente de bayas, y las regiones de cultivo están cambiando a su ciclo de invierno. Los carriles de larga distancia fuera de California también tienen una tendencia a la baja y no se esperan interrupciones importantes a corto plazo. Arizona sigue siendo un mercado más ajustado, donde los productos salientes limitados y menos camiones entrantes continúan respaldando tarifas elevadas. Es probable que esta presión persista hasta mediados de octubre, y se espera cierto alivio una vez que la producción regional comience a moverse nuevamente.

En el noroeste del Pacífico, la demanda saliente aumentará a medida que aumente la cosecha de manzanas a principios de octubre. Los transportistas deberían anticipar tarifas más altas y una capacidad más ajustada durante el cuarto trimestre, aunque los volúmenes más fuertes también pueden mejorar las oportunidades de backhaul en la región.

De cara al futuro, la festividad de Diwali el 20 de octubre puede afectar temporalmente la cobertura y los costos, ya que muchos transportadores en la región oeste observan la celebración con tiempo libre en el trabajo. Se recomienda que los transportistas planifiquen los movimientos críticos con anticipación para evitar posibles interrupciones del servicio durante esa semana.

Carga completa de camión de plataforma

Las condiciones del mercado de plataformas siguieron un patrón estacional familiar en septiembre, con una relación carga-camión que aumentó moderadamente a medida que los transportistas trabajaban para mover la carga antes del clima más frío. Este repunte es típico de la temporada, particularmente en la construcción y los productos de construcción, donde las entregas y la actividad en el lugar de trabajo se vuelven más desafiantes una vez que las temperaturas bajan y las condiciones del suelo se congelan. A medida que se acerca el invierno, los transportistas deben anticipar retrasos más frecuentes o reprogramaciones en sectores sensibles al clima.

Señales económicas mixtas

La Reserva Federal recortó las tasas de interés en un cuarto de punto, una medida modesta que es poco probable que impulse la demanda inmediata de carga, pero que podría respaldar la actividad de vivienda y construcción si se producen recortes adicionales. Los inicios de viviendas aumentaron un 5,2% mes a mes, aunque el gasto en construcción bajó un 0,1%. La producción manufacturera se mantuvo estable con respecto al mes anterior, pero un 1,4% más alta año tras año.

Visión del mercado de la plataforma

La demanda al contado de plataforma se ha ido reduciendo gradualmente, con volúmenes y tarifas con una tendencia a la baja durante varios meses. Si bien aún están surgiendo aumentos estacionales antes del invierno y los plazos de los principales proyectos, la trayectoria más amplia apunta a un mercado que se está enfriando. Las tarifas al contado continúan disminuyendo de manera constante y los índices de demanda sugieren un entorno más moderado en comparación con los picos anteriores.

Aun así, los volúmenes al contado siguen siendo más altos que hace un año, lo que indica que, si bien el mercado se está suavizando, no se está deteriorando. La volatilidad regional persiste, especialmente donde los proyectos de construcción se aceleran antes de que el clima se convierta en una limitación. A medida que la temporada de construcción termina, se espera que continúe la presión a la baja sobre las tasas, aunque es probable que aún se produzcan picos a corto plazo en focos localizados.

¿Qué deben hacer los cargadores?Los transportistas de plataforma pueden navegar mejor por estas condiciones con una planificación proactiva y flexibilidad. Extender los plazos de entrega, seguir siendo adaptable en equipos y programación, y monitorear de cerca la actividad del proyecto regional ayudará a mitigar la volatilidad. Aprovechar herramientas como un informe de inspección de cadena de abastecimiento también puede proporcionar una ventaja al resaltar las zonas de riesgo potenciales, respaldar las estrategias de precios y fortalecer el rendimiento del servicio a medida que el mercado pasa a los meses de invierno.

Voz del transportador

Observaciones de una sección transversal del transportador de contrato en la red C.H. Robinson :

Mercado

- La demanda sigue siendo lenta, y aunque el flete está disponible, es a tarifas demasiado bajas, y los transportadores están comenzando a transferir ese flete.

- Los costos operativos siguen siendo altos, lo que presiona la rentabilidad incluso en fletes mejor pagados.

- Las redes se han ajustado a medida que las flotas se adaptan a las condiciones del mercado. Esto ha resultado en un lento reequilibrio del mercado, pero las perspectivas futuras siguen siendo nubladas.

Controladores

- Los comentarios son mixtos: algunos transportadores enfrentan desafíos de contratación en regiones competitivas, mientras que otros informan una amplia disponibilidad de conductores y están siendo selectivos.

- Amplio acuerdo en que los controladores de alta calidad siguen siendo difíciles de asegurar.

- EV transportador reporta un reclutamiento más fácil, atribuyéndolo a una mejor experiencia de conducción y rutas de corta distancia.

Equipos

- Las flotas se mantienen estables en el recuento de equipos, eliminando unidades más antiguas, pero no expandiéndose. Los precios de los tractores siguen siendo altos, mientras que los precios de los remolques, nuevos y usados, han caído drásticamente.

- Algunos transportadores están saliendo de la capacidad de temperatura controlada, con pérdidas significativas en las ventas recientes de remolques.

Descargar diapositivas

Descargar diapositivas

Información práctica sobre el transporte de mercancías

Información práctica sobre el transporte de mercancías